💁♀️カオリ「家ほしいけど、教育費ヤバくない?」

👨シュンタ「うん、どう考えても家計パンパンだよな」

🤖ピー助「難易度Sランクの同時ミッションでぴ」

──「教育費がキツいのに、家なんて買っていいの?」

たぶん、誰もが一度は思う悩みだと思います。

子どもが大きくなるほど増えていく教育費。

そこに住宅ローンと老後資金が重なれば、そりゃ怖い。

でも大丈夫。うちも同じところから始めて、ちゃんと**“詰まない仕組み”**を作れました。

教育費が不安でも家をあきらめないために、

我が家が実践したリアルな家計の4つの工夫を紹介します👇

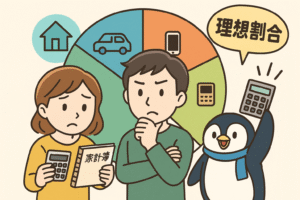

📊 教育費、ざっくりどれくらい必要?

文科省のデータをもとに見てみると──

- 幼稚園〜高校(公立メイン):約500〜600万円/人

- 大学進学費用:国公立で250〜300万円、私立で500万円以上

つまり、1人あたり1,000万円前後が現実ライン。2人なら単純計算で2,000万円コースです。

さらにこのタイミングで住宅ローン、老後資金が重なれば、家計の余白は一気に消えます。

どこかで詰まないよう、最初に“仕組み”を整えておくことが重要です。

👨シュンタ「1,000万か…家とか車の話じゃなく、子どもか…」

💁♀️カオリ「しかも“待ったなし”の出費なんだよね」

🤖ピー助「教育費って、気づいたら毎月引き落とされてるやつでぴ」

我が家が選んだ“詰まない4つの対策”

👨シュンタ「教育費も家も老後も…詰まないためには“型”が必要だな」

💁♀️カオリ「ウチはこの4つでなんとかバランス取ってるよ」

① 🪙 教育費を“子育て前”から仕込む

👨シュンタ「教育費って、子どもが生まれてから考えると手遅れなんだよな」

💁♀️カオリ「うちは妊娠中から“未来行き積立”始めてたもんね」

✍️ 出産前からNISA+現金の2軸で積立開始。

- ボーナスは“未来行き封筒”に回してキープ

- 児童手当は全額、教育費専用口座にロック

📌

教育費って、“あとでなんとか”が一番キツい出費。

「始まる前」に仕組み化しておくことで、未来の焦りを減らせます。

💡 今からできること:

- 子どもがいなくても「教育費口座」を作る

- 1万円でも自動積立を設定して“貯まる感覚”を育てる

🤖ピー助「積立は“未来への定期便”でぴ。早いほど安心!」

② 💼 学資保険は使わない

👨シュンタ「安心そうに見えて、実は使いにくいんだよね」

💁♀️カオリ「返戻率も低いし、途中解約したらマイナスになるし」

✍️ 学資保険は“守りすぎて動けない仕組み”。

- 返戻率はせいぜい108%前後

- 途中解約で元本割れリスク

- 保険料が家計を圧迫

📌 我が家は「柔軟性」を最優先にして、

NISA+現金クッションで教育費を積み立て中。

必要なときに出し入れできる安心感が違います。

💡 今からできること:

- 保険料と積立額を比較して「自由度」を見直す

- 教育費も“投資口座+現金口座”の2段構えにする

🤖ピー助「“守る”より“動ける”仕組みのほうが続くでぴ」

③ 🎓 奨学金は借りさせない

👨シュンタ「俺、奨学金750万円返したんだ。ほんとに重かった」

💁♀️カオリ「だから“子どもには同じ思いをさせない”って決めたんだよね」

✍️ 奨学金を“前提”にしない家計設計。

- 親が払う想定で資金計画を逆算

- NISA・現金・児童手当で大学費用を段階的に準備

- “教育費専用口座”で目的を明確に

📌 「借りて行け」ではなく、「仕組みで行け」。

親が早くから動けば、子どもが将来に縛られず進めます。

💡 今からできること:

- 奨学金の平均借入額(約300〜400万円)を家計シミュレーションに入れる

- “親が出す前提”で必要額を逆算して今の積立に反映

🤖ピー助「“奨学金ゼロ計画”、まだ間に合うでぴ!」

④ 🏠 家を買う順番とタイミングを戦略化

👨シュンタ「教育費と家、どっちが先かで人生のバランス変わる」

💁♀️カオリ「うちは“教育費が軽いうち”に建てて正解だったね」

✍️ 我が家は“幼児期のうちに建てる”を選択。

- 教育費が本格化する前にローンを確定

- 低金利+物価上昇前のタイミングで行動

- フルローン+投資の併用でキャッシュフローを確保

📌 “借りられるか”より、“借りたあと暮らせるか”。

無理なく続けられる設計が、長く幸せに暮らすカギ。

💡 今からできること:

- 「教育費がピークになる時期」と「住宅ローン完済時期」を並べて見る

- フルローン前提で「生活費+投資+貯蓄」が回るか試算する

🤖ピー助「家は“勢い”じゃなくて“設計”。これが安定の秘訣でぴ」

教育費が不安=「家をあきらめる」必要はない

👨シュンタ「教育費が不安だからって、家をあきらめるのは違うよな」

💁♀️カオリ「そうそう。“全部ムリ”じゃなくて、“どうやって回すか”を考えたい」

🤖ピー助「家も教育も、ちゃんと設計すれば両立できるでぴ!」

📌 詰まないためのポイント

- 家・教育費・老後を“別々”じゃなく“まとめて”設計する

- 無理のないタイミングで家を建てる(教育費が軽いうちがベスト)

- NISAや児童手当など、“未来を先に仕込む仕組み”を作る

- 奨学金や保険など、“あとで詰むリスク”を最初に減らす

✍️

教育費が重くても、家をあきらめる必要はありません。

大切なのは、「どうやって支えるか」を先に決めること。

設計さえできれば、家も教育も老後も“ちゃんと回せる”。

我が家はその証拠です。

🧭関連記事はこちら

💁♀️カオリ「ここから先は“詰まない家計設計”を一気に押さえるよ」

👨シュンタ「順番に読めば、家・教育費・ローンの全体像がつながるはず」

- 🎓 教育費が払えないかも…“途中で詰む”シナリオとその回避策

最悪パターンを先に可視化して、家計クラッシュを未然に折り返す。 - 📈 教育費にNISAでアシストかけて乗り切る工夫、集めました

“怖い投資”を“使える仕組み”に変える、現実的なハンドブック。 - 🏠 頭金って必要?我が家が“フルローン戦略”を選んだ理由

頭金ゼロでも詰まない——キャッシュフローで戦う住宅購入の型。 - 📝 子どもに奨学金を借りさせないために。今からできる6つの準備リスト

“親が出す前提”で今日から動く、逆算と積立のチェックポイント。 - 🏦 【PR】住宅ローンの事前審査|落ちる理由と通すコツ【フルローンでも通した体験談】

通す条件を先に押さえて、教育費との両立設計に余白をつくる。

未来の学費が不安ですか?

我が家の準備法とロードマップをまとめました。

コメント