👨シュンタ「50歳でセミリタイアして、のんびり暮らしたいんだよな」

💁♀️カオリ「じゃあ今から“家計全体”を設計していかないとね」

将来の暮らしは、今日の選択で変わります。

このページでは、教育費・老後・投資をバランス良く両立するための資産形成戦略を――

この3ステップで整理します。

- 🟢 STEP1|家計&資産の現状を見える化

資産・負債・収支・目的別残高を整理して、スタート地点を明確にする - 🟠 STEP2|目標と配分を設計する

教育費・老後・自由資金のバランスを数字で決め、その中で投資配分を決定 - 🔵 STEP3|仕組み化して続ける

新NISA・iDeCo・現金・リスク管理を自動化し、継続負担を減らす

我が家の実例やシミュレーションも交え、読み終えた瞬間から動き出せる実践ガイドにしました。

🟢STEP1|家計&資産の現状を見える化

💡 最初にやるべきは、「今どこにいるのか」を知ること。

資産形成は地図なしで旅に出るようなものです。

まずは全資産・負債・毎月の収支を洗い出し、「目的別残高」を作ります。

✍️

現状を数字で整理すると、どこが足りていてどこが遅れているかが一目でわかります。まずは、自分の家計も同じように見える化してみましょう。

👨シュンタ「資産表作ってみたら、意外と“現金は足りてるけど投資比率が低い”ってわかった」

💁♀️カオリ「目的別に見ると、教育費は順調でも老後資金は遅れ気味だったよ」

✅【STEP1】チェックリスト

- 現金・株式・投資信託・保険解約返戻金など全資産をリスト化

- 住宅ローン・車ローン・カード残高など負債も含めて把握

- 教育費・老後資金・自由資金ごとの現状残高を集計

📚 関連記事でさらに深堀り!

- 💡 生活費の固定費割合はどのくらいが理想?|3STEPで見直す方法

→ 固定費を整えると、資産形成の余力が一気に見える化できる。 - 📊 貯蓄率を20%にする方法|無理なく続ける家計改善ステップ

→ 無理なく積立比率を底上げするための具体的な仕組み。 - 🏦 住宅購入前にやるべき家計チェックリスト|年収・返済比率・貯蓄額を総点検

→ 大きな支出に備える前に、家計の“基礎体力”を数値で把握

🟠STEP2|目標と配分を設計する

💡 ゴールがあってこそ配分が決まる。

まずは目的別バランスを設定します。

期限・目標額・優先度を決めると、数字に納得感が出ます。

📊 モデルケース|目的別バランス(我が家)

- 🎓 教育費:30%(目標1,000万円/子どもが18歳になるまで)

→ 児童手当+積立でカバー予定。期限は短いが、老後資金とのバランスを優先してこの割合に。 - 🏖️ 老後資金:50%(目標5,000万円/50歳でセミリタイア)

→ 運用期間が長く、増やせる時間があるため積極運用枠も多めに確保。 - 🎯 自由資金:20%(目標1,000万円/10〜20年スパン)

→ 旅行・趣味・ライフイベント用。余裕がある時だけ増額。

👨シュンタ「教育費は期限が短いけど、老後資金を5,000万円にしたいから割合はこのバランス」

💁♀️カオリ「教育費が足りない時は老後資金から回せるようにしてるよ」

🤖ピー助「ガチガチに分けず、ゆるく行き来できる方が続くでぴ!」

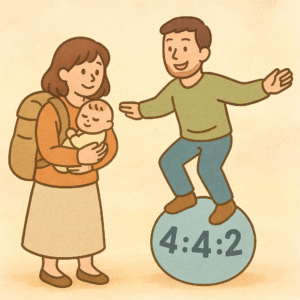

📊 投資枠の内訳(我が家の例)

| 投資先 | 割合 | 役割 |

|---|---|---|

| S&P500 | 40% | 米国大型株の王道インデックス。安定的な成長を狙う基盤。 |

| NASDAQ100 | 40% | 米国ハイテク・グロース株中心。成長性を重視。 |

| SOX(半導体) | 20% | 半導体セクターETF。高リスク・高リターン枠。 |

👨シュンタ「まずは“何のために使うお金か”で分ける」

💁♀️カオリ「その上で投資部分は4:4:2にしてるよ」

🤖ピー助「2段構えの配分だと、ブレにくくて続けやすいでぴ!」

✍️

こうして「目的別の配分」と「投資戦略」の両方を決めたら、あとは自分の状況に当てはめて確認してみましょう。

✅【STEP2】チェックリスト

- 必要額と期限を明確にした

- 教育費・老後・自由資金の比率を決めた

- 投資枠の配分戦略を決めた

📚 関連記事でさらに深堀り!

- 🎯 資産形成の設計図|教育費・住宅・老後をぜんぶ叶える“5つのSTEP”

→ 目的別に優先順位を整理し、暮らし・貯蓄・投資を組み合わせて最適化する方法を解説。 - 📈 【年収300万・500万・700万】積立額の目安は?|シミュレーションでわかる最適額

→ 年収別に“現実的な積立ライン”を試算。目標額の根拠に使える。 - ⚖️ 教育費と住宅ローンの両立|破綻しない家計配分の考え方

→ 大きな支出が同時期に重なっても崩れないための配分術。 - 🔄 貯蓄と投資の比率|年代別の黄金バランス

→ 年代ごとに「現金・投資」の適正比率を整理。長期の資産設計に必須。

🔵STEP3|仕組み化して続ける

💡

続かない資産形成は、ないのと同じ。

一度ルールと流れを作ってしまえば、日々の判断なしで資産が積み上がります。

📌 我が家の仕組み化ポイント

- 新NISA:長期資産成長の中核。教育費・老後資金の両方に活用。

- iDeCo:老後資金専用&節税効果。原則60歳まで引き出せない代わりに確実に残る。

- 現金積立:教育費や緊急資金用。市場環境に関係なく使える安心枠。

- 保険・防衛資金:リスクに備える土台。生活費6ヶ月分を即時引き出せる形で確保。

📊 我が家の積立仕組み図

(教育費・老後資金)

(老後資金)

(教育費・生活防衛費を含む)

👨シュンタ「口座分けと自動振替で“考えなくても貯まる”状態にしてる」

💁♀️カオリ「防衛資金があると投資も安心して続けられるよ」

🤖ピー助「市場が荒れても“教育費と防衛資金は安全地帯”でぴ!」

✍️

こうして積立と資金の置き場所を固定すれば、あとは定期的な見直しだけで長期運用が続けやすくなります。最後に、仕組み化できているかをチェックしてみましょう。

✅【STEP3チェックリスト】

- 自動積立の設定完了(新NISA・iDeCo・現金)

- 教育費と老後資金の引き出し口を分けた

- 防衛資金は生活費6ヶ月分をキープ

📚 関連記事でさらに深堀り!

- 💰 【初心者向け】NISAとiDeCoの違いと優先順位|結局どっちを先にやる?

→ 仕組み投資の二本柱を比較。自分に合う優先順位を整理。 - 🔄 自動積立・貯金アプリおすすめ比較|気づいたら貯まる仕組みの作り方

→ 投資だけでなく“現金貯蓄”も自動化して安心枠を確保。 - 🛡️ 積立NISAは途中解約すると損?|4つのパターン比較で徹底解説

→ 万一の解約リスクを知っておけば、安心して続けられる。

PRケーススタディ|FP相談で家計全体の配分を整えたら…

💬 相談前の我が家の悩み

- 教育費と老後資金、どちらを優先すべきか迷っていた

- 投資比率が自分に合っているか不安

- 防衛資金をどれだけ確保すればいいか分からない

このとき試したのが、「資産全体の見える化+配分シミュレーション」。

FPに相談したことで、必要額・期限・投資割合が明確になり、迷いが消えました。

まとめ|資産形成を続けるための3つの鍵

→ 資産・負債・収支・目的別残高を整理する

→ 教育費・老後・自由資金のバランスを決め、投資配分も戦略化

→ 自動積立と口座分けで、考えなくても貯まる状態にする

👨シュンタ「資産形成って、最初の設計と仕組み作りが9割だな」

💁♀️カオリ「一度形を作れば、あとは暮らしに合わせて微調整でいい」

🤖ピー助「未来の安心は、今日の習慣で作るでぴ!」

📚 関連記事でさらに深堀り!

🤖ピー助「資産形成は“投資だけ”でも“貯金だけ”でも弱いでぴ!テーマ別に学んで、バランス型を目指すでぴ!」

💁♀️カオリ「この先はまだ準備中だよ。もうすぐ公開予定!」

📈 投資・NISA戦略

🏦 家計・貯金の仕組み

👵 老後・長期資産戦略