👨シュンタ「奨学金ってさ、実質“人生ローン”だよな…」

💁♀️カオリ「社会人スタートで数百万の借金って、親目線でも胃が痛いよね」

🤖ピー助「人生のチュートリアルが“借金フラグ”で始まるでぴ…!」

✍️

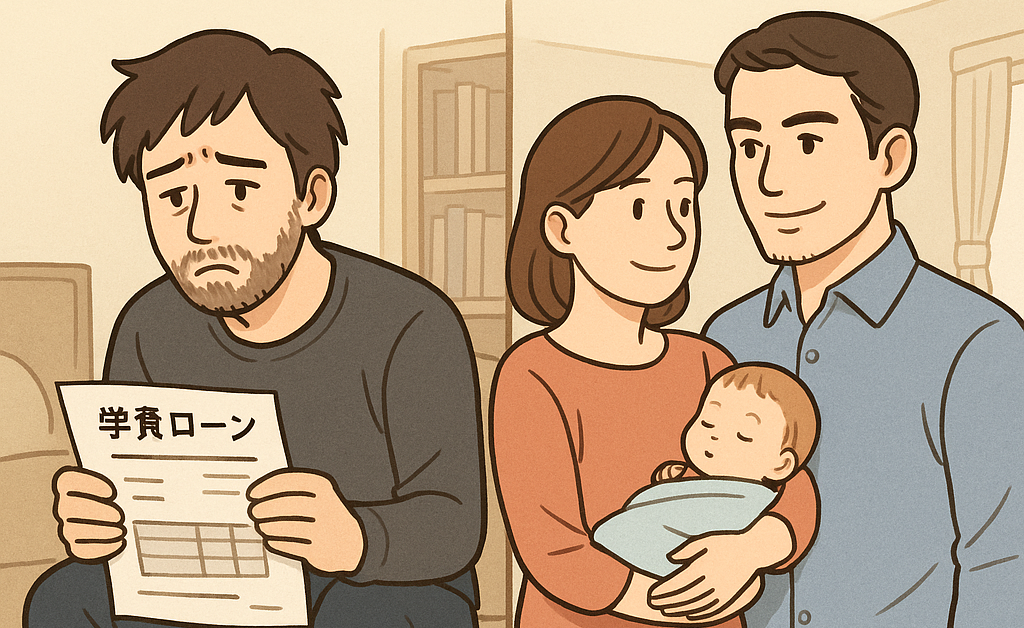

僕は薬学部に6年間通って、卒業時点で750万円の奨学金を背負っていました。

月3〜4万円を20年近く払い続ける生活。

就職・結婚・住宅購入・子育て…そのすべてに「奨学金ありき」の制約がついて回ったんです。

もちろん、親が学費を全額負担してくれたことには心から感謝しています。

でも、生活費を賄うために借りたこの750万円は、まさに“未来の自分”へのツケでした。

だからこそ今は思います。

👉 「自分の子どもには絶対に同じ借金を背負わせない」

この記事では、奨学金を借りて人生をスタートした僕の実体験をもとに、

わが家が「借りない前提」で教育資金を準備している理由と戦略をまとめます。

750万円の奨学金を背負って、人生がどう変わったか

💁♀️カオリ「“返せない額じゃない”のに、常に重くのしかかってたよね」

👨シュンタ「そう。20代から40代までずっと続くって考えたら、気持ちが全然違った」

🤖ピー助「RPGで最初から“毒状態”みたいなもんでぴ!」

奨学金があると、人生のスタート地点から毎月“固定の赤字ライン”を背負うことになります。

僕の場合は月3〜4万円。それ自体は払えない金額じゃない。

でも、住宅ローンや教育費を考えると、たった数万円が「身動きできない足かせ」に変わるんです。

実際、

- 家を建てるときの借入限度に影響

- 車や旅行など、ライフイベントの選択肢が狭まる

- 「子どもにまで同じ思いをさせたくない」と強く感じる

といった形で、見えない制約がずっとついてきました。

🧔♂️シュンタ「ちなみに学費は親が全額出してくれてた。ほんと感謝しかない」

🤖ピー助「え、じゃあその750万って何でぴ?」

🧔♂️シュンタ「……6年間バイトせずに全力で遊んでた生活費だな」

🤖ピー助「それ“未来のシュンタにツケ払い”だったでぴ!」

わが家の結論:「借りない」を前提に準備している

👨シュンタ「つまり“借りなくても済む仕組み”を先に用意しておくってこと」

💁♀️カオリ「備えさえあれば、選ぶ・選ばないは子ども次第だもんね」

🤖ピー助「“保険じゃない安心”を自分で作るのが現代の親クエストでぴ!」

子どもが大学に進学したとき、同じように数百万円の借金を背負わせたくない。

だからわが家では 「奨学金を制度として否定する」のではなく、「前提にしない」 という立場を取っています。

学資保険を選ばなかった理由

昔は「教育費=学資保険」という考え方も強かったけれど、返戻率を見てみると物価や教育費の上昇に追いつかないのが現実。

“これじゃ足りないな”と感じたのが、加入しなかった一番の理由です。

その代わりに選んだのが 「自分で積立+運用」。

貯蓄と投資を組み合わせることで、より柔軟に教育費を準備できると考えました。

親への感謝は前提にある

🧔♂️シュンタ「あの時代は、奨学金を借りるのが当たり前だった」

💁♀️カオリ「“子どもに借金させたい”なんて、誰も思ってなかったもんね」

薬学部6年分の学費は、今振り返ってもとんでもない金額です。

それを親が全額出してくれたおかげで、僕は進学できた。そこには感謝しかありません。

だから僕の750万円も、親のせいではなく、未来の自分に背負わせた結果でした。

それでも「借金スタート」の現実はきつく、次の世代には同じ思いをさせたくない。

👨シュンタ「だからこそ、今度は自分が“備えられる親”になりたいと思ったんだ」

わが家の“奨学金に頼らない戦略”

奨学金を「悪」だとは思わない。

でも、僕自身が20年単位で返済を抱えて生きてきたからこそ、「借りなくても済む仕組み」を先に用意することが親の責任だと強く感じています。

教育費は額が大きいぶん、“思いつきの貯金”では到底追いつきません。

だからわが家は「仕組み化」と「優先順位の固定」をセットで考えています。

具体的にやっていること

- 💰 児童手当は全額ストック(短期の基礎資金)

15年で約200万円を教育資金へ。大学入学時の初期費用(入学金+授業料)に充てられるレベル。

👉「手をつけない」と決めるだけで 進学スタート資金が完成。 - 👛 家計から“教育費枠”を固定(月2万円)(中期の安定資金)

年間24万円、18年で約430万円。住宅・車・老後とバランスを取りつつ、教育費は先取り確保。

👉毎月のコツコツが 進学時の安心バッファ になる。 - 📈 NISAで運用(長期の成長資金)

毎月2万円×18年で元本430万円。3〜4%運用なら600万円超も狙える。

👉複利を使って 預金だけでは届かないゾーンを補う。 - 🎓 進路は“国公立+自宅通学”を基本シナリオに(条件設計)

本人の希望を尊重しつつ、無理な私立進学は避ける。

👉「現実と希望のライン」を早めに共有して 家計の破綻リスクを防ぐ。

👨シュンタ「“奨学金を借りる前提”じゃなく“借りずに済む仕組み”を整える。これに尽きる」

💁♀️カオリ「教育費って重たいけど、仕組みにしちゃえば回していけるんだよね」

🤖ピー助「ラストまで借金フラグなし!そんなプレイを子どもに渡すのが親のクエストでぴ!」

まとめ:わが家は奨学金に頼らない。だから今から動く。

👨シュンタ「未来の自由は、“今の備え”で決まるな」

💁♀️カオリ「借金スタートより、備えスタートの方がずっとラクだよ」

奨学金そのものを否定するつもりはありません。

でも「借りるのが当たり前」という前提で人生を設計すると、子どもの自由は大きく制限されてしまいます。

教育費は確かに重たいけれど、子どもに丸ごと背負わせるよりも、親がコツコツ備える方が未来はずっと明るいと僕は思っています。

🎓 教育資金&家計の見直しをプロに相談(無料)

教育費の準備って、住宅ローンや老後資金とも絡むから複雑になりがち。

「本当にこの配分で大丈夫?」と思ったら、プロに家計全体を見てもらうのも一つの手です。

保険の見直し・住宅ローン・教育資金など、ライフプラン全体をまるごと相談できます。

💁♀️カオリ「うちも最初は“教育費だけ”じゃなくて、ローンや保険も全部まとめて見直したよね」

👨シュンタ「そうそう。ライフプラン全体で考えたら安心感が全然違った」

🤖ピー助「相談は無料だし、“備えスタート”の強化アイテムだと思えば使わない手はないでぴ!」

🧭関連記事でもっと知る

🤖ピー助「教育費の備え方、ここまで見ればバッチリでぴ!」

- 💰 児童手当の貯め方|我が家の“全額ストック”戦略

→ 使わず貯める仕組みで、将来の教育費をがっちり確保。 - 📈 教育費に新NISAってアリ?目的別の運用法

→ 投資と預金を組み合わせた教育費のハイブリッド戦略。 - 📊 月20万円で家・教育・投資をどう配分しているか?

→ 家計を回すための具体的な資金バランス公開。 - 🎓 教育費っていくらかかる?平均額とわが家の準備ロードマップ

→ 公立・私立の違いと、準備ステップを数字で整理。 - 👥 2人目って正直キツくない?教育費のリアルと予算会議

→ 兄弟前提での教育費の増え方をリアルに試算。

未来の学費が不安ですか?

我が家の準備法とロードマップをまとめました。

コメント